À la fin des années 1990, Guinness a réalisé une série de publicités avec pour devise « Good things come to those who wait », que l’on pourrait traduire par « Tout vient à point à qui sait attendre ». « The Surfer », la plus mémorable d’entre elles, montre en gros plan un homme qui scrute l’horizon et attend le bon moment pour plonger dans la mer, aux côtés d’autres surfeurs, et se lancer à l’assaut de la vague parfaite. À l’heure où le S&P500 a récemment renoué avec ses plus hauts niveaux historiques, les investisseurs peuvent, à l’image des surfeurs, se demander si c’est le bon moment pour investir. Vont-ils trouver la vague parfaite et revenir victorieux sur la terre ferme, ou est-il déjà trop tard pour se lancer, ce qui augurerait d’une chute brutale dans quelques mois ?

Il va sans dire qu’au-delà des métaphores, le surf et l’investissement n’ont presque rien en commun. Le concept même de la patience s’applique différemment. Alors que, pour les surfeurs, la patience est requise pour se lancer au bon moment sur la vague idéale, pour les investisseurs, elle suppose de pouvoir conserver ses positions en toute sérénité. Cela peut vous paraître difficile si vous craignez de subir des pertes. Cependant, nous allons voir ci-dessous que si votre horizon temporel est suffisamment long, le risque de subir une perte est pratiquement nul.

La patience est d’or

Nous avons déjà abordé les dangers du « market timing » dans un précédent article, et notamment l’impact négatif sur la performance si l’on se retrouve par erreur en dehors du marché les jours où celui-ci rebondit fortement (Le Market Timing, Ou La Tentation de Prédire L’orientation Du Marché). En restant patients et en maintenant leurs positions, les investisseurs prudents peuvent éviter bon nombre de ces écueils et tirer parti de la capitalisation. Cependant, la patience n’aide pas seulement les investisseurs à faire fructifier leur capital ; elle contribue également à sa préservation. Cela s’est vérifié par le passé pour les investissements en actions, et nous pensons que c’est d’autant plus vrai pour les investissements de type « quality growth » : les sociétés ont plus de chances de renflouer plus rapidement leur trésorerie lorsqu’elles s’appuient sur des niveaux élevés de croissance des bénéfices, et sont par ailleurs moins susceptibles d’être en difficulté en raison de leur qualité élevée.

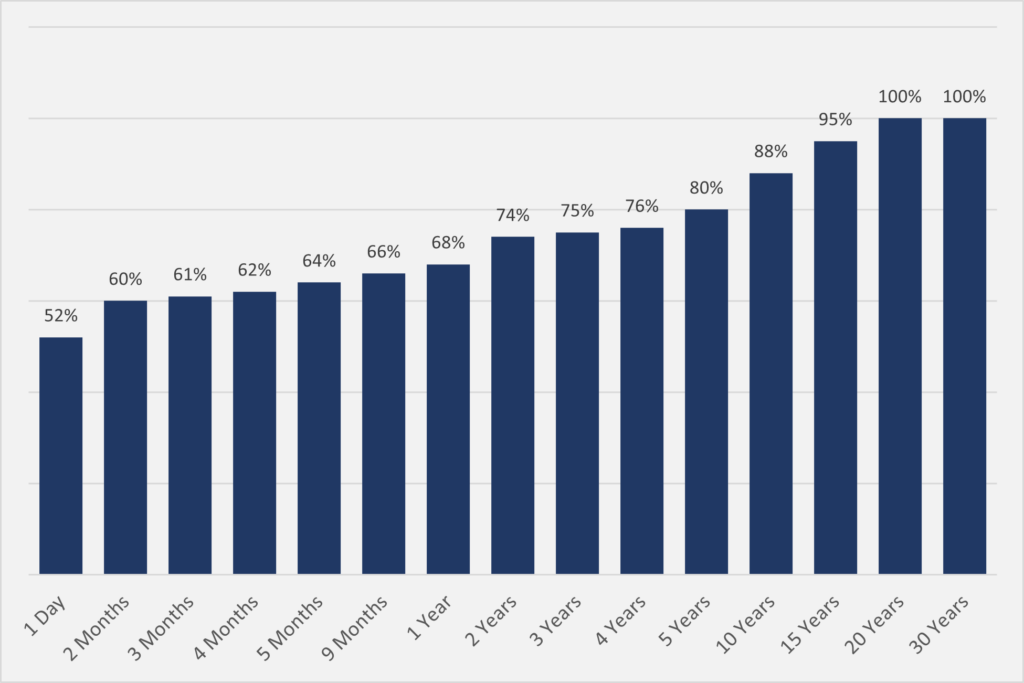

L’examen des rendements des marchés boursiers depuis 18711 illustre clairement les avantages de l’investissement à long terme. Tenter de faire fructifier son argent d’un jour sur l’autre ne vaut guère mieux qu’un jeu de pile ou face. En portant simplement votre horizon temporel à un an, vous changez la donne et avez deux chances sur trois d’obtenir un rendement positif. Lorsque vous attendez cinq ans, les chances commencent à pencher nettement en votre faveur, avec un rendement positif dans 80 % des cas. Pour certains, un risque de perte de 20 % sur cinq ans reste trop élevé. Pourtant, les données montrent que, si tel est le cas, il suffit de prolonger votre horizon d’investissement. Si vous êtes en mesure d’attendre 20 ans, quel que soit le moment où vous avez investi, vous obtiendrez à coup sûr un rendement positif.

Figure 1: U.S. Stocks: Per cent of Periods That Earned a Positive Return (1871-2018). Inflation & Dividend adjusted

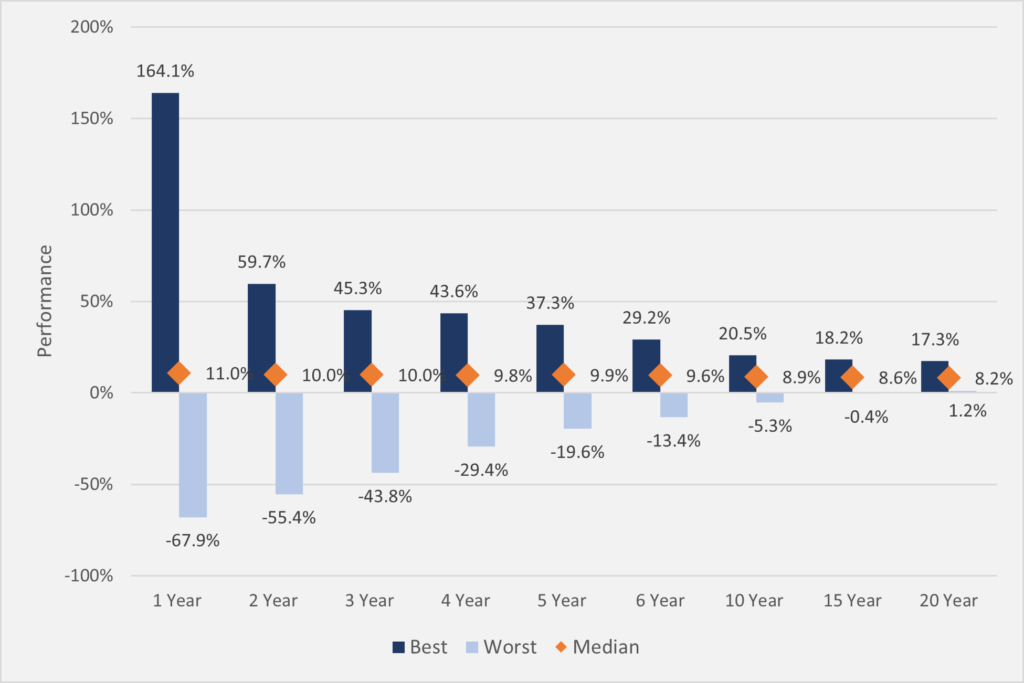

Bien entendu, nous étudions ici la probabilité d’obtenir un rendement positif et devons donc envisager le résultat le plus défavorable possible. Mais la patience a d’autres avantages, tel que l’effet de la capitalisation, ce qui signifie que vos rendements moyens et maximaux sont nettement supérieurs à ce minimum. Le graphique ci-dessous présente les rendements les plus élevés, médians et les plus défavorables pour différentes périodes de détention depuis 1871, selon l’indice US.2 Le rendement sur 12 mois le plus défavorable au cours de cette période est de -67,9 %, soit le rendement obtenu pour un investisseur entrant sur le marché en juin 1931, au beau milieu de la Grande dépression, un an avant que le marché n’atteigne son niveau le plus bas. À l’opposé, nous relevons un rendement maximum de +164,1 %, rendement que ce même investisseur aurait obtenu en résistant à la tentation de vendre pour conserver son investissement jusqu’en juin 1932.

À l’inverse, le rendement le plus défavorable sur 20 ans a affiché un TCAC positif de +1,2 %, soit un rendement total de +27 %. Rien d’extraordinaire, mais un résultat tout de même acceptable si l’on considère que vous auriez investi à l’apogée des « années folles » puis maintenu vos positions durant une période marquée par le krach de Wall Street, la Grande Dépression, une chute de -80 % et la Seconde Guerre mondiale.

Figure 2: Meilleurs et pires rendements du S&P500 – périodes glissantes (annualisées) depuis 1871

En réalité, une statistique assez étonnante indique que si vous aviez pu prolonger votre horizon d’investissement à 30 ans, vous auriez obtenu un rendement annualisé minimum de +7,8 %, soit un rendement total de +850 %. Quitte à nous répéter, soulignons que, même en investissant par malchance au pire moment de ces 100 dernières années, vous auriez gagné pas loin de 10 fois le montant investi en conservant votre investissement pendant 30 ans3.

S’agissant des sociétés « quality growth » de l’univers Seilern, on peut espérer que le temps d’attente soit plus court et que les bénéfices soient encore plus importants. Toutes ces sociétés présentent des modèles économiques résilients qui favorisent une croissance des bénéfices durable et supérieure à la moyenne. Nous savons que des événements macroéconomiques peuvent bouleverser les marchés et que des problèmes de court terme peuvent affecter nos sociétés. Toutefois, sur le long terme, ce sont bien les bénéfices qui déterminent les cours des actions.

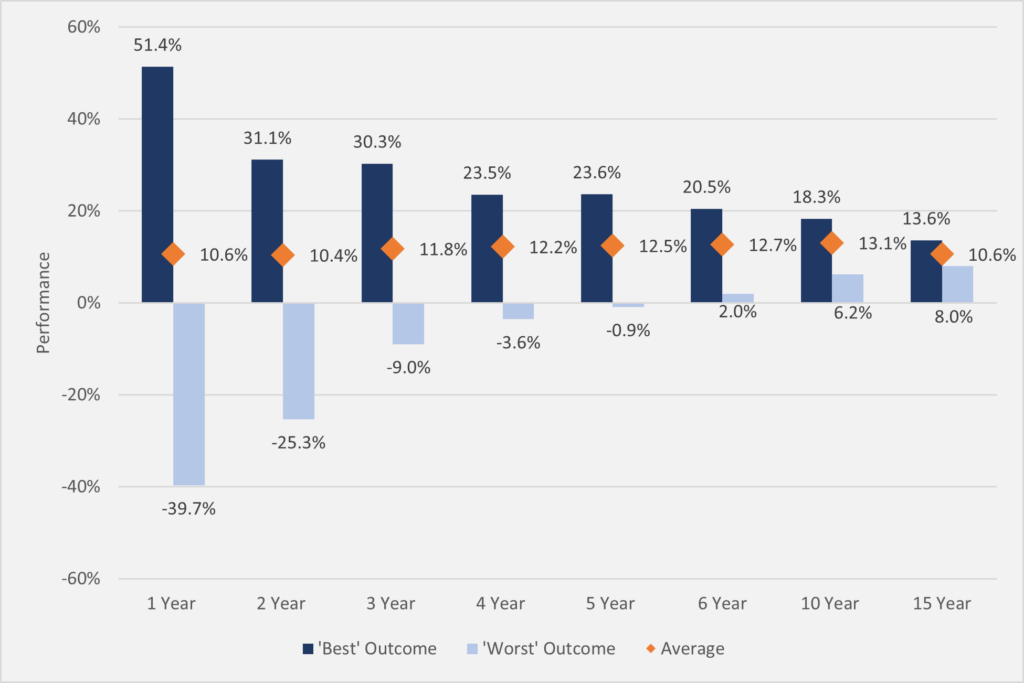

Les données relatives à notre catégorie d’actions World Growth USD U I (SWG) remontent à 2006. Bien que cette période n’ait pas connu autant de hausses et de baisses que les 150 dernières années, elle a tout de même été marquée par une crise financière mondiale et la pandémie de COVID, ainsi que par de nombreux replis significatifs du marché. Au cours de cette période, vous auriez dû attendre six ans seulement pour obtenir un rendement positif, quel que soit le moment où vous auriez investi. Et parmi toutes les périodes de six ans étudiées, le rendement annualisé le moins favorable est égal à +2.0 %. Plus intéressant encore, la période de détention de dix ans la moins favorable présente un rendement de +6,2 % par an, soit un rendement total de +82,5 %. Ainsi, même si vous aviez investi au plus fort de l’année 2007, le simple fait d’avoir gardé votre sang-froid malgré une chute de 45 % et conservé vos positions huit ans de plus, votre investissement aurait augmenté de plus de +80 %.

Figure 3: Meilleurs et pires rendements du Seilern World Growth – périodes glissantes (annualisées)

Si nous comparons ces rendements à ceux du MSCI World, nous pouvons constater que la patience reste payante, mais dans une moindre mesure. Durant cette période, un investissement de six ans sur l’indice MSCI World génère également un rendement positif, bien que minime, de +0,3 %. Sur une période de dix ans, le rendement annualisé le moins favorable est de +3,8 %, soit un rendement total de +45 %.

Atteindre de nouveaux sommets

La question qui ne peut être éludée, c’est que, contrairement aux indices MSCI World et S&P500, l’indice SWG demeure à -9 % sous son pic de 2021. À cette date, grâce à notre exposition concentrée aux valeurs « quality growth » à duration longue, bon nombre de ces sociétés ont atteint des sommets vertigineux sur fond de taux d’intérêt à des niveaux historiquement bas. Il n’est donc pas étonnant qu’il nous ait fallu un peu plus de temps pour regagner ces sommets. En outre, dans la mesure où les taux d’intérêt ont plus que quadruplé depuis lors, nous sommes rassurés par le niveau de croissance des bénéfices de nos entreprises qui a contribué à compenser la compression de la valorisation due aux taux plus élevés. Dans sa publicité, Guinness utilisait l’image du surfeur pour illustrer le supposé sentiment de gratification ressenti après avoir attendu avant de déguster une première gorgée de bière. Mais une attente de quelques minutes n’a rien à voir avec la patience d’attendre des semaines, des mois et des années pour obtenir des performances positives. Ce qui rend l’attente particulièrement difficile, c’est l’incertitude quant au résultat final. Le surfeur peut voir les vagues se succéder, le client d’un pub peut voir où en est le barman. Pour nos investisseurs, l’historique des indices et de nos fonds, ajouté à la croissance résiliente des bénéfices et les perspectives solides de nos sociétés, devraient rendre cette attente quelque peu plus supportable, même si, quelquefois, elle sera plus longue que l’attente nécessaire avant de déguster une Guinness.

1Les données du S&P 500 ne remontent qu’à 1957. Avant cette date, l’indice était le S&P 90, offrant des données hebdomadaires à partir de 1925. Entre 1871 et 1925, on utilisait l’« extension de Cowles », établie par Alfred Cowles dans le but de créer un indice synthétique à partir de toutes les actions cotées à la Bourse de New York en 1871. (Voir « An Analysis of the S&P 500 Index and Cowles’s Extensions: Price Indexes and Stock Returns, 1870-1999 », Jack W. Wilson et Charles P. Jones)

2Ces chiffres ne tiennent pas compte de l’inflation, mais incluent les dividendes.

3(https://awealthofcommonsense.com/2023/02/deconstructing-10-20-30-year-stock-market-returns/

4Nous avons utilisé la catégorie USD U I, car il s’agit de notre plus importante catégorie d’actions en dollars. Cependant, les données relatives à la catégorie d’actions la plus ancienne remontent à 1996. Il faut savoir qu’il s’agit d’une catégorie d’actions destinée aux investisseurs privés et couverte en franc suisse, ce qui signifie que ses frais et coûts de couverture sont plus élevés, et que sa valeur a été dépréciée de -45 % par rapport au dollar. Néanmoins, les rendements pour un investisseur patient restent plutôt bons. Ainsi, toutes les périodes de 15 ans auraient généré un rendement positif, tandis que le rendement annualisé le moins favorable sur 20 ans est de +4,3 % (+132 % au total). Ces résultats dépassent ceux obtenus pour une analyse des rendements du MSCI World, selon les mêmes critères et sur la même période, toujours en francs suisses. Dans ce cas, sur une période de 15 ans, le rendement le plus défavorable reste négatif, à -0,9 % (-16,5 % au total). Et sur une période de 20 ans, vous auriez tout juste obtenu un rendement positif, de l’ordre de +0,5 % (+10 % au total).

Le présent document est une communication marketing / promotion financière destinée à des fins d’information uniquement et ne constitue en aucun cas un conseil en matière d’investissement. Toutes les prévisions, opinions, objectifs, stratégies, perspectives et/ou estimations et attentes ou autres commentaires non historiques contenus dans le présent document ou exprimés dans ce document sont basés sur les prévisions, opinions et/ou estimations et attentes actuelles uniquement, et sont considérés comme des « énoncés prospectifs » . Les énoncés prospectifs sont assujettis à des risques et à des incertitudes qui peuvent faire en sorte que les résultats futurs réels soient différents des attentes.

Il ne s’agit en aucun cas d’une recommandation, d’une offre ou d’une sollicitation d’achat ou de vente d’un produit financier. Le contenu ne prétend pas fournir des conseils comptables, juridiques ou fiscaux et ne doit pas être considéré comme tel. Son contenu, y compris les sources de données externes, est considéré comme fiable, mais ne fait l’objet d’aucune assurance ou garantie. Aucune responsabilité ou obligation ne sera acceptée pour modifier, corriger ou mettre à jour toute information dans le présent document.

Veuillez noter que les performances passées ne doivent pas être considérées comme une indication des performances futures. La valeur de tout investissement et/ou instrument financier inclus dans ce site Web et les revenus qui en découlent peuvent fluctuer et les investisseurs risquez de pas récupérer le montant initialement investi. En outre, les fluctuations des devises peuvent également entraîner une hausse ou une baisse de la valeur des investissements.

Ces informations ne sont pas destinées à être utilisées par des ressortissants des États-Unis. Elles peuvent être utilisées par des succursales ou des agences de banques ou de compagnies d’assurance organisées et/ou réglementées par la législation fédérale ou étatique des États-Unis, agissant pour le compte de particuliers non américains ou distribuant des produits à ces derniers. Il est interdit de diffuser ce document auprès des clients de ces succursales ou agences ou du grand public.

Recevez les dernières informations et événements directement dans votre boîte de réception

« * » indique les champs nécessaires