Monopole werden oft als klares Zeichen eines Wettbewerbsvorteils angesehen. Die gängige Meinung ist, dass hohe Markteintrittsbarrieren ein Hindernis für den Wettbewerb darstellen und etablierte Unternehmen begünstigen. Eine Monopolstellung ist jedoch nicht immer ein Garant für einen dauerhaften Wettbewerbsvorteil. Im Gegenteil, die Geschichte ist voll von Beispielen einst mächtiger Monopolunternehmen, die durch neue Innovationen, die den Status quo völlig auf den Kopf stellten, erschüttert wurden.

In diesem Newsletter gehen wir der Frage nach, warum eine Monopolstellung zwar kurzfristig Vorteile bringen kann, langfristig aber bedeutungslos ist, wenn der etablierte Marktteilnehmer nicht in der Lage ist, Innovationen zu entwickeln und seinen Wettbewerbsvorteil zu schützen. Bei Seilern konzentriert sich unser Research-Prozess darauf, Unternehmen zu finden, die über massgebliche Vorteile verfügen und vor allem in der Lage sind, diese Vorteile über längere Zeit aufrechtzuerhalten. Auf diese Weise können wir sicherstellen, dass Unternehmen einen nachhaltigen, langfristigen Wettbewerbsvorteil gegenüber ihren Wettbewerbern haben. Im Mittelpunkt unseres Prozesses steht auch die kontinuierliche Bewertung der Unternehmen in unserem Anlageuniversum, dem Seilern Universum, anhand unserer 10 Goldenen Regeln. Wenn also Unternehmen im Seilern-Universum monopolistische Eigenschaften aufweisen, so sind diese das Ergebnis unseres Prozesses und nicht ein vordefinierter Input.

Der Erfolg von Kodak

Warum bringt ein Monopol Vorteile mit sich? Die Theorie besagt, dass das etablierte Unternehmen, das eine Monopolstellung innehat, in der Lage ist, den maximalen wirtschaftlichen Wert aus der Branche, in der es tätig ist, zu ziehen. Auf diese Weise kann das Unternehmen seine Gewinne maximieren und diese an seine Aktionäre weitergeben. Das Problem ist, dass die Möglichkeit, dies unbegrenzt zu tun, eine Herausforderung darstellt und schwierige Entscheidungen erfordert. Soll ein Unternehmen die Gewinne von heute nutzen, um Investitionen in die Expansion seiner Kernmärkte zu finanzieren, wo die kurzfristigen Gewinne am attraktivsten sind, oder soll es versuchen, längerfristige Projekte in angrenzenden Bereichen oder disruptiven Technologien zu finanzieren, wo die potenziellen zukünftigen Gewinne höher sind, aber die Unsicherheit grösser ist? Dieses Dilemma kann durch eine unkluge Vergütungspraxis verschärft werden, die kurzfristige Ergebnisse auf Kosten der langfristigen Wachstumsaussichten belohnt. Disruptive Innovationen sind daher weniger eine Frage des Kapitals, sondern hängen vielmehr von der richtigen Strategie des Managements ab.

Ein bemerkenswertes Beispiel für dieses Phänomen ist die Eastman Kodak Company,auch bekannt als Kodak. Das Unternehmen leistete Ende des 19. Jahrhunderts Pionierarbeit bei der Entwicklung von Kameras für den Massenmarkt und entwickelte später ein Geschäftsmodell, das die gesamte Wertschöpfungskette von Kameras und Filmen bis hin zu Fotoentwicklung und -druck umfasste. Wenn man ein besonderes Ereignis festhalten wollte, war es sehr wahrscheinlich, dass man dies mit einer Kamera von Kodak tat. Der Film aus dieser Kamera würde dann sehr wahrscheinlich von Kodak entwickelt und die Abzüge mit Chemikalien und Papier von Kodak hergestellt werden. Kodak war damit so erfolgreich, dass das Unternehmen bis 1976 mit einem geschätzten Marktanteil von 90 Prozent praktisch ein Monopol auf dem US-Filmmarkt hatte.1

In den 1990er Jahren führte die Verlagerung von chemischen Folien hin zu digitaler Elektronik jedoch zu einer Nachfrage nach neuen Produkten ausserhalb der Kernkompetenz von Kodak. Diese neue Technologie war nicht nur praktischer, sondern auch günstiger für die Verbraucher. Anstatt ganze Filmrollen zu verschicken und darauf zu warten, dass sie zu Fotos entwickelt werden, konnten die Kunden nun ihre Aufnahmen sofort auf der Kamera ansehen und entscheiden, ob sie ihre Fotos speichern oder ausdrucken wollten. Für das profitable Geschäftsmodell von Kodak war dies ein doppelter Schlag: Erstens brauchten die Kunden keinen Film mehr, und zweitens würde auch die Nachfrage nach Fotoabzügen sinken, weil viele ihre Bilder lieber digital speichern würden. Wettbewerber wie Sony, Nikon und Canon nutzten diese Gelegenheit und verschafften sich einen deutlichen Vorsprung gegenüber Kodak auf dem Markt für Digitalkameras. Im Jahr 2012 meldete das Unternehmen Konkurs an.

Ein weit verbreiteter Irrtum ist, dass Kodak es versäumt hat, angesichts dieser neuen bahnbrechenden Technologie innovativ zu sein. Kodak war das erste Unternehmen, das 1975 eine Digitalkamera entwickelte und deren Design 1978 patentieren liess.2 Trotzdem wurde die Kamera nicht in Produktion genommen und auf Eis gelegt. Die Unternehmenskultur spielte bei dieser Entscheidung eine wichtige Rolle. Das Versäumnis der Geschäftsleitung, die digitalen Möglichkeiten voll auszuschöpfen, war darauf zurückzuführen, dass das Geschäftsmodell von Kodak so stark vom chemischen Film abhängig geworden war. Die Umstellung auf digitale Technologie hätte das bestehende und hochprofitable Filmgeschäft von Kodak zerstört. Dieser interne Widerstand und die fehlende Flexibilität sowie die starke Konkurrenz am digitalen Markt führten zu einer vollständigen Disruption des Geschäftsmodells. Kodak war zu einem selbstgefälligen Monopolisten geworden.

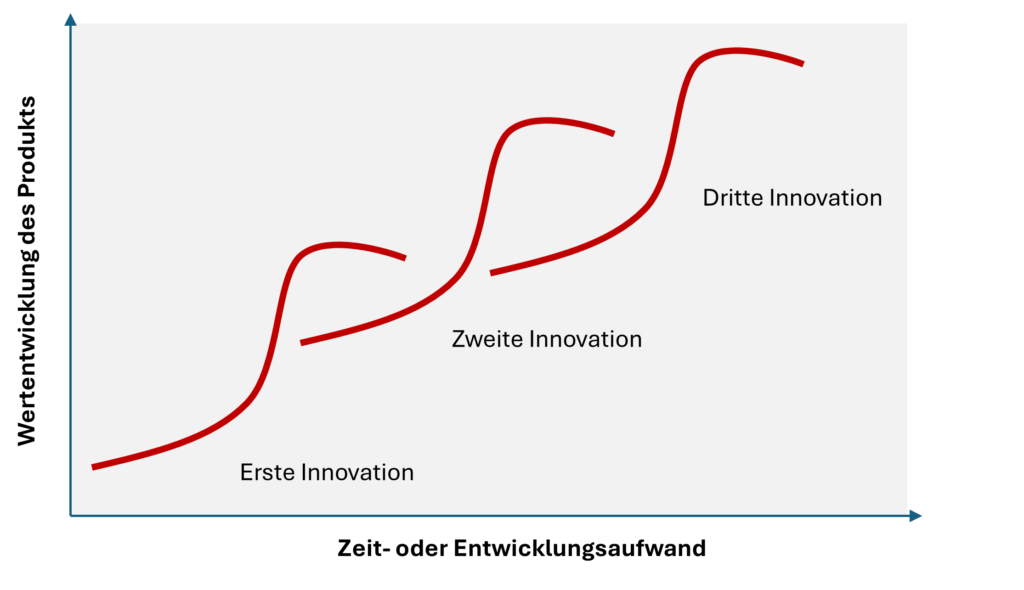

In seinem Buch «Innovators Dilemma», stellt Christensen einen konzeptionellen Rahmen vor, der für dieses Phänomen eine Erklärung liefern könnte. Er geht von der traditionellen S-Kurve (Sigmoidkurve) aus, die die verschiedenen Phasen des Lebenszyklus eines Unternehmens oder einer Innovation beschreibt. Wenn eine neue Technologie zum ersten Mal entwickelt wird, ist der Fortschritt erst langsam, und die Steigung der S-Kurve verläuft allmählich, wird dann aber steiler, wenn das Verständnis und die Akzeptanz zunehmen, bevor sie ein Plateau erreicht und schliesslich abnimmt, da sich der Fortschritt verlangsamt. Wie in der Abbildung unten zu sehen ist, erweitert Christensen diesen Ansatz: Wenn eine neue nachhaltige Technologie oder Innovation aufkommt, überschneiden sich die S-Kurven der alten und der neuen Technologie, wobei sich die neue Technologie in den frühen Beschleunigungsphasen befindet, während die alte auf einem Plateau endet.

Abbildung 1: Die «Technologie»-S-Kurve

Die erfolgreichsten Unternehmen sind diejenigen, die in der Lage sind, den Übergang von der alten zur neuen Technologie zu meistern, wenn sich die Kurven überschneiden. Im Fall von Kodak war die erste Innovation der chemische Film, der dann durch Digitalkameras ersetzt wurde. Die Digitalkameras wiederum wurden durch die dritte Innovation, das Smartphone, das standardmässig über eine Digitalkamera verfügte, abgelöst.

Der Wiederaufstieg von Microsoft

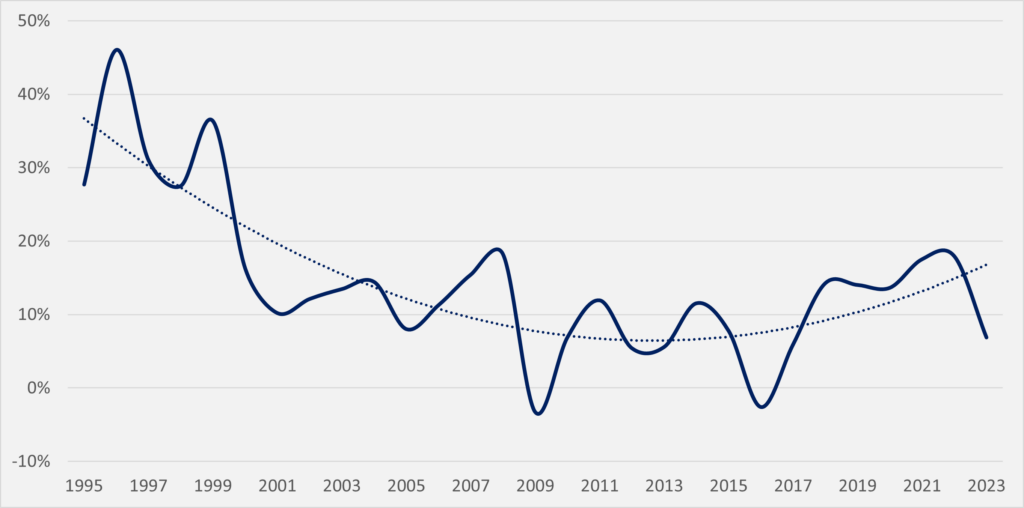

Microsoft ist ein interessanter Fall. Die Dominanz des Unternehmens auf dem PC-Markt in den 2000er Jahren war beispiellos. Im Jahr 2009 hatte das Unternehmen dank seines überaus erfolgreichen Windows-Betriebssystems einen weltweiten Marktanteil von 95 Prozent. Heute liegt dieser Wert eher bei 27 Prozent.3 Betrachtet man das Umsatzwachstum von Microsoft in der nachstehenden Abbildung, so verzeichnete das Unternehmen in den Jahren 1995 bis 2000 ein durchschnittliches Wachstum von +30 Prozent pro Jahr. Im Vergleich dazu beträgt das Wachstum für die Jahre 2001 bis 2014 nur durchschnittlich +10 Prozent.

Abbildung 2: Microsoft-Umsatzwachstum (in % gegenüber dem Vorjahr), 1995 bis 2023

Auf den ersten Blick könnte man meinen, dass Microsoft in die gleiche Kategorie wie Kodak fällt und einen technologischen Wandel an sich vorbeiziehen lässt – in diesem Fall den rasanten Aufstieg der mobilen Betriebssysteme (die heute von Android dominiert werden). Das Unternehmen hat sich jedoch seit seinen Betriebssystem-abhängigen Tagen dramatisch gewandelt und verfügt heute über eine äusserst erfolgreiche Office-Suite, ein Angebot an Produktivitätssoftware, ein Gaming-Geschäft, Azure-Cloud-Services und viele andere verwandte Dienste. Microsoft konnte seit 2017 eine Wachstumsrate von durchschnittlich +15 Prozent erzielen.

Ein wesentlicher Faktor für den Erfolg von Microsoft war eine Veränderung des Mindsets und der Strategie. Durch die Verlagerung von Investments in traditionelle Technologien (z. B. Betriebssysteme) hin zu neuen und aufkommenden Trends (z. B. Cloud Computing) hat sich die defensive, bestandsschützende Kultur in eine offensive Start-up-Kultur gewandelt. Ein deutliches Beispiel dafür ist, dass sich Microsoft seit dem Amtsantritt von Satya Nadella als CEO im Jahr 2014 zu einem geräte- und plattformunabhängigen Unternehmen entwickelt hat. Anstatt sich auf ein geschlossenes Netzwerk zu verlassen, hat Microsoft dadurch die Möglichkeit, seine technologischen Tentakel auszuweiten und strategischen Partnerschaften und Innovationen neues Leben einzuhauchen. Hätte sich das Unternehmen auf sein traditionell profitables Betriebssystemgeschäft verlassen, so wie Kodak auf sein Filmgeschäft, würde heute alles ganz anders aussehen.

Neben Entscheidungen über die Kapitalallokation gibt es weitere Faktoren, die Management-Teams davon abhalten können, in langfristige Innovationen zu investieren. Vermeintliche Monopole werden aufgrund ihrer Marktpositionierung von den Aufsichtsbehörden genauer unter die Lupe genommen, um sicherzustellen, dass die Verbraucher faire Bedingungen vorfinden. Microsoft-Gründer Bill Gates ist der Ansicht, dass das Unternehmen ein glaubwürdiges mobiles Betriebssystem hätte, das mit Android konkurrieren könnte, wenn es nicht durch eine 13 Jahre andauernde kartellrechtliche Untersuchung des US-Justizministeriums (1998 bis 2011) behindert worden wäre.

Dies zeigt sich bis heute in den laufenden kartellrechtlichen Untersuchungen gegen «Big Tech»–Unternehmen wie Apple, Alphabet, Meta und Amazon, deren Zerschlagung von den Aufsichtsbehörden offenbar angestrebt wird. Für ein Unternehmen, das im Fadenkreuz steht, kann dies wertvolle Ressourcen und Zeit kosten und innovative Projekte zunichte machen, die bereits durchgeführt wurden oder hätten durchgeführt werden können. Wie wir bereits in der Vergangenheit berichtet haben ((Anti) Trust in Politics), landen solche Ermittlungen nur sehr selten vor Gericht, und selbst wenn sie es tun, ist es noch unwahrscheinlicher, dass ein Unternehmen vollständig aufgelöst wird. Dennoch sind kartellrechtliche Massnahmen eines von vielen Risiken, die wir bei Seilern aufmerksam beobachten und bei der Portfoliobildung sorgfältig behandeln.

Der Prozess von Seilern

Microsoft ist zwar sehr erfolgreich bei der Bewältigung mehrerer Innovationsschübe, aber das Unternehmen geht noch einen Schritt weiter. Die unermüdliche Fokussierung auf den Kunden hat dem Unternehmen einen schützenden Burggraben um sein Ökosystem verschafft, in dem sich viele seiner wichtigsten Anwendungen als geschäftskritische, nicht zum Kerngeschäft gehörende Teile der Prozesse eines Kunden etabliert haben. Selbst wenn es «bessere» Alternativen zu seinen Produkten oder Dienstleistungen gibt, ist der Kunde in sein wachsendes Ökosystem gebunden, was zu extrem hohen Umstellungskosten führt. Nur ein gründliches Verständnis dieser Fragen und die Anwendung der 10 Goldenen Regeln von Seilern lassen Rückschlüsse auf die Nachhaltigkeit der Wettbewerbsvorteile von Microsoft und die Erfolgswahrscheinlichkeit der Wachstumsstrategie des Managements zu.

Zusammenfassend lässt sich sagen, dass monopolistische Vorteile auf lange Sicht nicht garantiert sind. Anstatt sich darauf zu konzentrieren, Unternehmen mit Monopoleigenschaften zu finden, ist es viel besser, das Unternehmen und die Branche im Detail zu verstehen. Bei Seilern ist unser gründlicher Research-Prozess darauf ausgerichtet, Unternehmen zu finden, die einen dauerhaften Wettbewerbsvorteil haben und diesen auch halten können. In einigen Fällen wird uns unser Prozess zur Identifizierung von Unternehmen führen, die eine Form von Monopol oder Oligopol aufgebaut haben. Entscheidend ist, dass es sich hierbei lediglich um ein Ergebnis unseres Research-Prozesses handelt, nicht um einen Input.

1Kodak and The Digital Revolution – Harvard Business School (2005)

2https://patents.google.com/patent/US4131919

3https://gs.statcounter.com/os-market-share#monthly-200901-202402

Es handelt sich hierbei um eine Marketing-Kommunikation / Finanzwerbung, die ausschließlich Informationszwecken dient. Jegliche Prognosen, Meinungen, Ziele, Strategien, Ausblicke und/oder Schätzungen und Erwartungen oder andere nicht-historische Kommentare, die in diesem Dokument enthalten sind oder darin zum Ausdruck kommen, basieren ausschließlich auf aktuellen Prognosen, Meinungen und/oder Schätzungen und Erwartungen und gelten als „zukunftsorientierte Aussagen“. Zukunftsgerichtete Aussagen unterliegen Risiken und Unsicherheiten, die dazu führen können, dass die tatsächlichen zukünftigen Ergebnisse von den Erwartungen abweichen.

Dies ist keine Empfehlung, kein Angebot und keine Aufforderung zum Kauf oder Verkauf von Finanzprodukten. Der Inhalt ist nicht als Angebot gedacht und sollte nicht zu Buchhaltungs-, Rechts- oder Steuerberatungszwecken herangezogen werden. Der Inhalt, einschließlich externer Datenquellen, gilt als zuverlässig, es werden jedoch keine Zusicherungen oder Gewährleistungen gegeben. Es wird keine Verantwortung oder Haftung für die Änderung, Berichtigung oder Aktualisierung der hierin enthaltenen Informationen übernommen.

Bitte beachten Sie, dass die Wertentwicklung in der Vergangenheit nicht als Indikator für die zukünftige Wertentwicklung angesehen werden sollte. Der Wert der auf dieser Website enthaltenen Anlagen und/oder Finanzinstrumente und die daraus erzielten Erträge können schwanken und die Anleger erhalten möglicherweise nicht den ursprünglich investierten Betrag zurück. Auch Währungsbewegungen können dazu führen, dass der Wert von Anlagen steigt oder fällt.

Diese Inhalte sind nicht für den Gebrauch durch US- Personen bestimmt. Sie können von Zweigstellen oder Filialen von Banken oder Versicherungsgesellschaften genutzt werden, die nach US-Bundesrecht oder US-Staatsrecht organisiert und/oder reguliert sind und im Namen von Nicht-US-Personen handeln oder Unterlagen an diese verteilen. Diese Unterlagen dürfen nicht an die Kunden dieser Zweigstellen oder Filialen oder an die breite Öffentlichkeit verteilt werden.

Erhalten Sie unsere neuesten Erkenntnisse und Veranstaltungshinweise direkt in Ihrem Posteingang

„*“ zeigt erforderliche Felder an