Nous avons souvent évoqué dans nos articles les dangers du « market timing » et ses effets potentiellement négatifs sur les rendements des investisseurs. L’argument à son encontre est simple : le « market timing » implique des décisions difficiles, à l’entrée comme à la sortie. Cependant, les facteurs cycliques qui sous-tendent cette difficulté ne pénalisent pas tous les secteurs de la même manière, car les différents pans de l’économie sont plus ou moins sensibles aux variations brusques de la croissance. Cet article s’intéresse aux secteurs qui sont les plus exposés aux cycles économiques et explique pourquoi, en règle générale, nous préférons les éviter.

Analysons tout d’abord les raisons sous-jacentes des difficultés du « market timing ». Dans le cadre d’une politique d’investissement à long terme, le « market timing » consiste à acquérir les actions d’une société avant une inflexion positive de son activité, puis à les céder avant l’immanquable revers de fortune. Il suppose donc non pas une, mais bien deux décisions : à quel moment acheter et à quel moment vendre. Or, non seulement les inflexions cycliques surviennent pour l’essentiel de manière imprévisible, mais lorsqu’elles se manifestent, leur intensité et leur durée sont variables, rendant toute anticipation pratiquement irréalisable.1 En d’autres termes, et cela n’a rien d’anodin, il n’est pas évident de savoir si les revenus évolueront à la hausse ou à la baisse au cours des périodes à venir. Ce point est important, car chaque entreprise supporte de nombreuses charges fixes, qu’elle génère ou non des revenus, et tout fléchissement de son levier opérationnel peut peser sur la performance. Bien que la croissance des bénéfices soit la principale variable explicative de l’évolution du prix des actions dans le temps, nous devons néanmoins accorder une attention particulière à cette dynamique.

Mouvements cycliques et secteurs économiques

Pourquoi certaines sociétés sont-elles plus sensibles que d’autres aux mouvements cycliques ? Un élément de réponse tient à l’organisation de leurs activités. Pour le dire simplement, certaines sociétés bénéficient davantage de la croissance économique que d’autres. Dans certains cas, c’est parce qu’elles sont plus proches des réalités de leur marché. Dans d’autres cas, c’est parce qu’elles tirent un meilleur parti du rapport offre/demande pendant un certain temps. Parfois, c’est simplement une question de chance. Dans tous les cas, l’économie est favorable à ces sociétés un certain temps, jusqu’au retournement de la situation, chaque cycle portant nécessairement les germes de sa propre disparition.

Les sociétés les plus exposées à ces mouvements cycliques appartiennent aux secteurs qui amplifient la croissance du PIB. Souvent (mais pas toujours), ces sociétés affichent des épisodes d’expansion et de récession qui correspondent au cycle économique de façon procyclique. Tout investissement réalisé dans ces entreprises au mauvais moment du cycle entraîne une destruction de capital. C’est comme un fan qui achèterait son billet de concert mais arriverait au moment des rappels : il pourra certes entendre un grand classique, mais aura très certainement manqué le meilleur de la soirée.

Chez Seilern, nous ne sommes pas fortement exposés aux sociétés (ou aux secteurs) procycliques, mais cela ne résulte pas d’une aversion de principe pour toutes les sociétés cycliques. Notre ligne d’action, comme toujours, découle de nos Dix règles d’or, car la plupart des sociétés cycliques enfreignent une ou plusieurs d’entre elles.

Mouvements cycliques et les Dix règles d’or

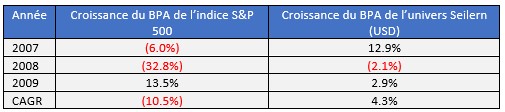

Notre première règle d’or est la croissance supérieure dans le secteur. La condition clé est qu’au moins un moteur de croissance soit indépendant de l’économie (de fait, nos sociétés en réunissent fréquemment plusieurs). Ce moteur de croissance fait office de parachute, atténuant le repli des cours lorsque le cycle s’inverse. Les sociétés de l’univers Seilern disposent effectivement de tels moteurs (vieillissement démographique, passage au paiement électronique ou digitalisation de l’industrie, parmi d’autres), qui ont permis de soutenir la croissance des ventes en cas de contraction de l’économie. Quelle a été l’ampleur de ce soutien ? Il s’est révélé non négligeable : tandis que l’économie mondiale se contractait de -0,1 % pendant la crise financière de 2007-2009, les sociétés de l’univers Seilern ont affiché des ventes en hausse de x % et des bénéfices en progression de 4,3 % (Tableau 1). Ce tableau montre également que le marché a connu un sort moins enviable.

Tableau 1 : Croissance comparée des ventes et des bénéfices de l’indice S&P 500 et de l’univers Seilern

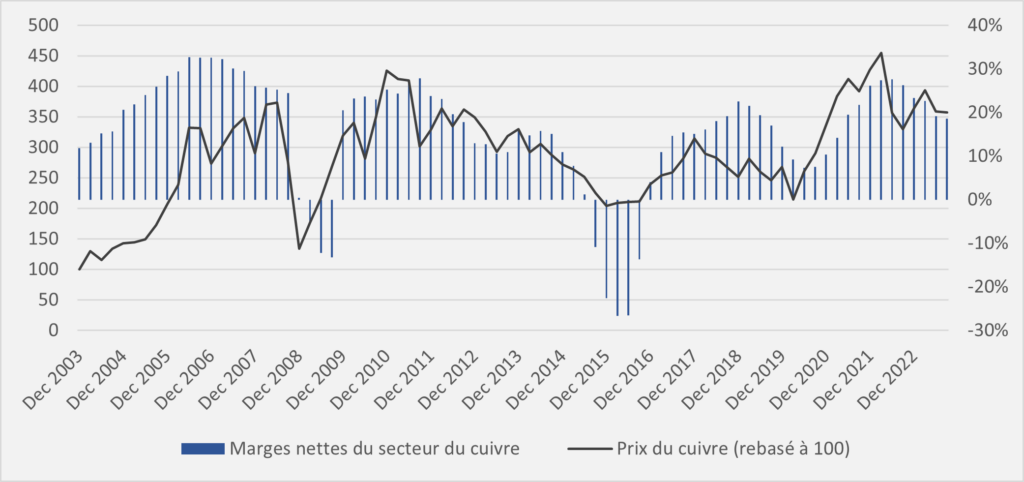

En outre, les entreprises cycliques ne sont souvent pas en mesure de contrôler leurs prix, réduisant leur visibilité sur leurs revenus. Si le « pricing power » n’est pas une règle à proprement parler, il réside au cœur de notre cinquième règle d’or consistant à présenter une forte croissance organique. L’incapacité à pouvoir fixer les prix est un écueil pour la croissance dès que l’offre des produits ou services vendus excède la demande. Dans ce cas, le prix du produit est modifié pour correspondre au nouveau prix d’équilibre, et bien souvent, les recettes diminuent en conséquence. Si ce glissement est conjugué à un fort levier opérationnel, les bénéfices peuvent fondre comme neige au soleil. Le secteur du cuivre, dont les revenus et bénéfices étaient dictés pour l’essentiel par l’exposition de la croissance mondiale à la Chine, en offre un parfait exemple. Les grands acteurs du secteur ont engrangé des bénéfices élevés pendant la période de croissance, mais comme prévu, leur rentabilité s’est effondrée lors de la chute des cours du cuivre (Graphique 1).

Graphique 1 : Grandeur et décadence : la rentabilité des entreprises du secteur du cuivre à la merci des cours2

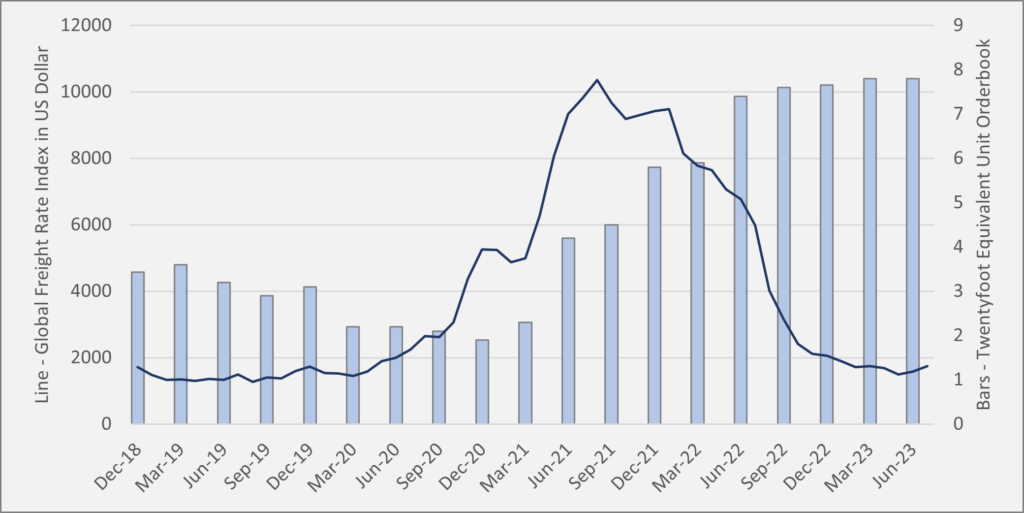

Par ailleurs, les entreprises cycliques présentent aussi fréquemment une forte intensité capitalistique. D’emblée, cette caractéristique contrevient à notre septième règle d’or, consistant à rechercher des sociétés à faibles besoins en capitaux propres. Chez Seilern, nous privilégions les entreprises qui ne sont pas tenues de mobiliser un capital élevé pour générer leurs ventes (les meilleures entreprises pouvant faire aussi bien avec moins de moyens, ou faire mieux avec des moyens donnés). Comme si cela ne suffisait pas, les entreprises cycliques affichent souvent un bilan assez médiocre s’agissant du déploiement de leur capital, qu’elles mobilisent en grande partie au sommet du cycle ou peu avant celui-ci. Le secteur du transport maritime mondial en offre un parfait exemple, les grandes compagnies maritimes investissant dans des capacités presque toujours au sommet du cycle3, ce qui perturbe l’équilibre du marché et anéantit la rentabilité du secteur.

Figure 2: Drewry Global Freight Rate Index vs Twenty-foot Equivalent Unit orderbook

Ce processus est si fréquent qu’il appelle notre attention. Comment peut-on réitérer continuellement les mêmes erreurs ? La réalité offre à l’investisseur un enseignement salutaire.

Mouvements cycliques et décisions d’allocation du capital

Chaque entreprise doit prendre un certain nombre de décisions concernant l’allocation de son capital. De façon générale, elles peuvent investir dans leurs propres activités, acquérir d’autres entreprises, rembourser leurs dettes ou distribuer des liquidités à leurs propriétaires.4 Une entreprise qui bénéficie d’un moteur de croissance stable est privilégiée, puisqu’elle peut établir des prévisions assez précises de ses coûts et recettes. Les décisions d’allocation du capital peuvent ainsi être alignées sur ces anticipations de croissance, avec un risque relativement faible que les prévisions de dépenses soient remises en cause par des recettes qui ne seraient pas au rendez-vous.

Les entreprises cycliques n’ont pas cette chance. Leurs décisions d’allocation du capital sont encore plus complexes, en particulier en ce qui concerne la décision de réaliser ou non des investissements de croissance. Elles se trouvent confrontées à un dilemme qui relève de la théorie des jeux : risquer de ne pas investir dans l’entreprise lors d’un potentiel sommet de cycle et se faire ainsi voler des parts de marché par la concurrence, ou investir dans l’entreprise au risque de porter préjudice à la croissance future. En outre, en cas de très fortes fluctuations de la demande, rien ne garantit que les capitaux restent disponibles longtemps, et l’on connaît les réticences des investisseurs occidentaux à l’égard des bilans fragiles.

Enfin, comme si ces difficultés ne suffisaient pas, rappelons que, pour les entreprises cycliques fortement endettées, les retombées peuvent être catastrophiques, comme l’a décrit mon collègue Corentin dans son article du mois dernier. Nous pensons que la meilleure approche consiste à se prémunir entièrement contre ces problèmes.

Un investisseur pourrait soutenir qu’il faut passer outre les difficultés liées à l’investissement dans les entreprises des secteurs cycliques, afin de bénéficier des bonnes surprises lors des mouvements de hausse cyclique. Ce n’est pas notre avis. Nous préférons rester à la traîne plutôt que de compromettre notre cadre ; nous sommes en effet convaincus que, sur le long terme, notre style d’investissement « quality growth » s’est révélé être supérieur.

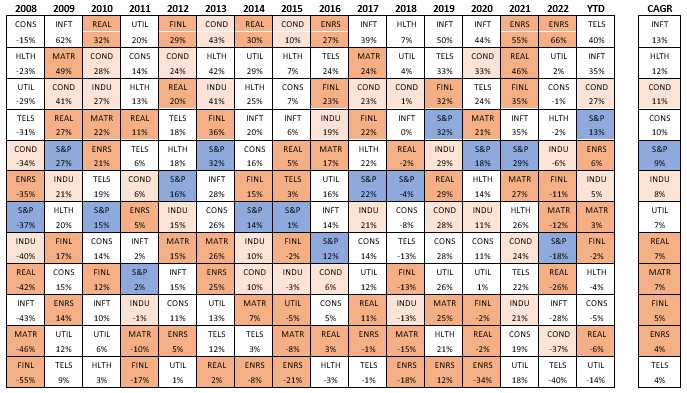

C’est ce qu’illustre le Tableau 2 ci-dessous, qui distingue les secteurs hautement cycliques (orange foncé) des secteurs cycliques mixtes, qui contiennent à la fois des entreprises cycliques et non cycliques (orange clair), et des secteurs dominés par des entreprises non cycliques (blanc). Les secteurs cycliques peuvent osciller entre gains et pertes au cours d’une année donnée. De fait, lorsque les performances sont cumulées au fil des ans, telles que présentées dans la colonne de droite, les entreprises cycliques constituent généralement de mauvais investissements (à l’exception des secteurs de la consommation discrétionnaire et de l’industrie qui disposent de moteurs de croissance structurels).

Tableau 2 : Performance sectorielle dans le temps (2008-2023 YTD)

Si le « market timing » présente son lot de difficultés, prendre des décisions quant au moment opportun pour réaliser un investissement est inévitable. Ce qui peut être évité, c’est d’exposer les portefeuilles aux fluctuations des entreprises fortement cycliques. Et ce qui peut être contrôlé, c’est de conserver les sociétés « quality growth » suffisamment longtemps pour permettre une capitalisation des bénéfices qui détermine le cours des actions. L’on ne saurait se satisfaire à moins.

M.J. Faherty

30 novembre 2023

1Les manuels d’économie indiquent que la durée des cycles économiques varie entre deux et dix ans. Nous voilà bien avancés.

2Le panel d’entreprises inclut Freeport-McMoRan, qui, tout comme Southern Copper, est quasiment exclusivement spécialisée dans le cuivre. Les trois autres sociétés sont BHP, dont environ 31 % du chiffre d’affaires dépend du cuivre, Teck Resources (18 %) et Rio Tinto (11 %).

3La réalité est légèrement plus complexe. En début de cycle, les revenus par navire (taux d’affrètement) sont faibles et, dans certains cas, les compagnies maritimes peuvent être déficitaires, car il y a trop de navires et trop peu de marchandises à transporter. Les armateurs commencent alors à envoyer leurs plus vieux navires à la démolition, selon une logique économique. Ils suspendent en outre les nouvelles commandes si bien que la taille de la flotte cesse d’augmenter, voire diminue. Lorsque la demande finit par rattraper l’offre et atteindre l’équilibre, tout choc positif induit des effets importants sur les revenus et la valeur des navires. S’ensuit une hausse des prix de fret qui incite les compagnies maritimes à acheter des navires d’occasion et à lancer la construction de nouveaux navires. Les commandes de navires augmentent du fait des longs délais de production et l’on assiste à une ruée sur les capacités. À terme, l’offre devient excédentaire et pèse sur les revenus par navire, qui s’amenuisent ou passent dans le rouge : un nouveau cycle s’est enclenché.

4Au moyen de rachats d’actions (approche de distribution autosélective), ou de versements de dividendes (approche de distribution générale).

Le présent document est une communication marketing / promotion financière destinée à des fins d’information uniquement et ne constitue en aucun cas un conseil en matière d’investissement. Toutes les prévisions, opinions, objectifs, stratégies, perspectives et/ou estimations et attentes ou autres commentaires non historiques contenus dans le présent document ou exprimés dans ce document sont basés sur les prévisions, opinions et/ou estimations et attentes actuelles uniquement, et sont considérés comme des « énoncés prospectifs » . Les énoncés prospectifs sont assujettis à des risques et à des incertitudes qui peuvent faire en sorte que les résultats futurs réels soient différents des attentes.

Il ne s’agit en aucun cas d’une recommandation, d’une offre ou d’une sollicitation d’achat ou de vente d’un produit financier. Le contenu ne prétend pas fournir des conseils comptables, juridiques ou fiscaux et ne doit pas être considéré comme tel. Son contenu, y compris les sources de données externes, est considéré comme fiable, mais ne fait l’objet d’aucune assurance ou garantie. Aucune responsabilité ou obligation ne sera acceptée pour modifier, corriger ou mettre à jour toute information dans le présent document.

Veuillez noter que les performances passées ne doivent pas être considérées comme une indication des performances futures. La valeur de tout investissement et/ou instrument financier inclus dans ce site Web et les revenus qui en découlent peuvent fluctuer et les investisseurs risquez de pas récupérer le montant initialement investi. En outre, les fluctuations des devises peuvent également entraîner une hausse ou une baisse de la valeur des investissements.

Ces informations ne sont pas destinées à être utilisées par des ressortissants des États-Unis. Elles peuvent être utilisées par des succursales ou des agences de banques ou de compagnies d’assurance organisées et/ou réglementées par la législation fédérale ou étatique des États-Unis, agissant pour le compte de particuliers non américains ou distribuant des produits à ces derniers. Il est interdit de diffuser ce document auprès des clients de ces succursales ou agences ou du grand public.

Recevez les dernières informations et événements directement dans votre boîte de réception

« * » indique les champs nécessaires