Ein altes Sprichwort unter US-amerikanischen Börsianern besagt, dass die Handelstage nach dem Labour Day Feiertag ein Indikator für die Stimmung an den Märkten in den Wochen und Monaten bis zum Jahresende sind. Sollte dies in diesem Jahr der Fall sein, werden sich die kommenden Wochen als kompliziert erweisen, denn das Vertrauen ist derzeit eher gering. Im Berichtsmonat war dies deutlich zu erkennen.

Es herrscht allgemein Einigkeit darüber, dass der Inflationsdruck, der in den letzten beiden Jahren herrschte, nachlässt und dass sowohl die Inflationszahlen als auch die Erwartungen für die Zukunft im Vergleich zu den Höchstständen, die in diesem und im letzten Jahr erreicht wurden, deutlich zurückgegangen sind. Selbst ausgesprochene Falken an den Märkten, in den Medien und bei den Zentralbanken sind in ihrer Botschaft umgeschwenkt. Diese Botschaft wurde jedoch kürzlich von den meisten (wenn nicht allen) führenden westlichen Zentralbanken erneut verkündet und von den Finanzmärkten weltweit nicht sehr positiv aufgenommen. Die neuen Schlagworte, die an den Anleihemärkten und damit auch an den Aktienmärkten für Unruhe sorgen, lauten im Wesentlichen «länger höher» und «den Job erledigen». Mit diesen lautstarken Botschaften warnen die Notenbanker, dass trotz verbesserter Inflationszahlen der Tag, an dem die Zinsen einen neuen Abwärtstrend einleiten, noch lange nicht in Sicht ist.

Die erste und wichtigste Frage betrifft das Zinsgefälle an den Anleihemärkten zwischen den verschiedenen Laufzeiten, d. h. die Zinsstrukturkurve. Wenn die Märkte eine Kombination aus wirtschaftlicher Stagnation und anhaltender Inflation erwarten, werfen kurzfristige Zinsen (in Erwartung anhaltender Inflation) eine höhere Rendite ab als langfristige (in Erwartung wirtschaftlicher Stagnation oder eines Konjunkturrückgangs). Dies war die Hauptursache für die Inversion der US-amerikanischen Zinsstrukturkurve über 2 bis 10 Jahre (allgemein als 2s10s-Kurve bekannt), die sich seit weit über einem Jahr in diesem Zustand befindet, und die längste Inversion seit 1981 darstellt. Die aktuelle Statistik überrascht die Beobachter jedoch, denn sie zeigt, dass die weltweit führende Volkswirtschaft, die USA, trotz einer – wenn auch nur leichten – Lockerung der bisherigen starren Arbeitsmarktbedingungen hartnäckig weiter wächst. Dies würde darauf hindeuten, dass die Annahme einer anhaltend inversen Zinsstrukturkurve veraltet ist und nicht mehr auf die aktuelle Situation zutrifft.

Andere führende Wirtschaftsblöcke, wie z. B. China und die Europäische Union, haben ihrerseits nicht für positive Überraschungen gesorgt – im Gegenteil. Während China mit dem anhaltenden Druck auf den Renminbi zu kämpfen hat und die chinesische Zentralbank den Aussenwert seiner nicht frei handelbaren Währung (die zudem Kapitalverkehrskontrollen unterliegt) weiterhin durch kleinste Interventionen steuert, sind die EU und ihre führende Volkswirtschaft Deutschland mit einer bestenfalls stagnierenden Wirtschaft konfrontiert. Deutschland wird nun regelmässig – zur Freude Grossbritanniens – als der «kranke Mann Europas» bezeichnet.

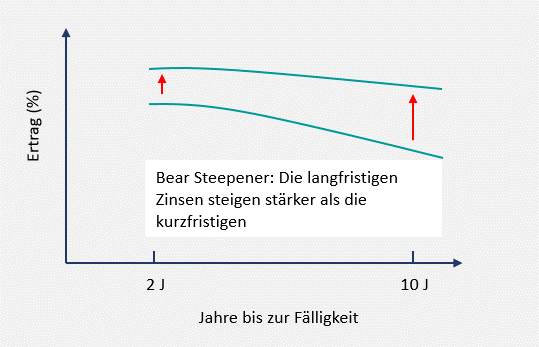

An dieser Stelle ist es geboten, einen genaueren Blick auf die Entwicklung der Zinsstrukturkurve von US-Anleihen zu werfen. Seit Anfang Juli hat sich die Spanne zwischen Long- und Short-Renditen gegenüber den extremen Niveaus zu Jahresbeginn verringert. Obwohl dies an sich eine gute Nachricht ist, könnte das Endergebnis eine geringere Spanne zwischen höheren Zinssätzen über alle Laufzeiten hinweg sein. Dieser so genannte Bear Steepener ist (zumindest teilweise) auf eine Kombination aus vermehrten Emissionen von US-Staatsanleihen und der realistischen Erwartung zurückzuführen, dass künstliche Intelligenz das US-Wirtschaftswachstum wieder ankurbeln wird. Dies hat die Renditen für langfristige Anleihen explodieren lassen. Sollte diese Entwicklung anhalten, wäre dies ein schlechtes Omen für das allgemeine Vertrauen, da sie bereits jetzt zu einer Verunsicherung der Anleger geführt hat. Auch die Gewinnspannen der US-Unternehmen würden dadurch nicht begünstigt, da diese in den letzten Jahren ihre Kreditlaufzeiten verlängert haben. All dies geschah, während die Inflationsprobleme in den Hintergrund traten, und das trotz gestiegener Ölpreise.

Abbildung 1: Beispiel für eine steiler werdende Zinsstrukturkurve (Bear Steepener), wobei beide Kurven invers bleiben

Weniger häufig ist die Rede davon, dass sich die heutigen Bond Vigilanten entsprechend positioniert haben. Ein Blick auf die Short-Positionen von Hedgefonds mit langen Laufzeiten am Anleihemarkt zeigt, dass es früher oder später zu einer Eindeckung der Leerverkäufe kommen wird. Eine Umkehr der steigenden Renditen oder ein Short Squeeze ist damit sicher. Im Moment ist dieses Szenario jedoch noch nicht eingetreten.

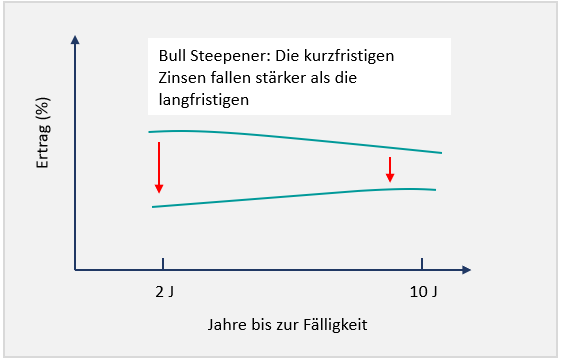

Was ist mit dem Bull Steepener?

In diesem Szenario hat der starke Anstieg der Anleiherenditen das Risiko einer künftigen Konjunkturschwäche und ihrer Auswirkungen auf den Arbeitsmarkt erhöht. Dies wird unweigerlich dazu führen, dass weniger Arbeitsplätze geschaffen werden, die Anspannung auf den Arbeitsmärkten nachlässt und die Anleiherenditen über alle Laufzeiten hinweg sinken. Dabei werden die kürzeren Laufzeiten stärker und schneller zurückgehen als die längeren. Am Ende wird sich die Zinsstrukturkurve wieder normalisiert haben.

Abbildung 2: Beispiel für eine steile Zinsstrukturkurve (Bull Steepener), die mit einer invertierten (normalen) Zinsstrukturkurve endet

Welches der beiden Steepener-Szenarien eintritt, kann nicht vorhergesagt werden. In jedem Fall werden multinationale Quality Growth Unternehmen keine Margenerosion erleiden (unter sonst gleichen Bedingungen), zumindest nicht durch die Entwicklung des Rendite-Steepeners und der Disinversion. Während die Volatilität der Aktienkurse solche Unternehmen durchaus negativ beeinflussen kann, ist die Volatilität der zugrunde liegenden Gewinne weit entfernt von den Unwägbarkeiten der Anleihemärkte.

Und das ist es, worauf es ankommt.

Es handelt sich hierbei um eine Marketing-Kommunikation / Finanzwerbung, die ausschließlich Informationszwecken dient. Jegliche Prognosen, Meinungen, Ziele, Strategien, Ausblicke und/oder Schätzungen und Erwartungen oder andere nicht-historische Kommentare, die in diesem Dokument enthalten sind oder darin zum Ausdruck kommen, basieren ausschließlich auf aktuellen Prognosen, Meinungen und/oder Schätzungen und Erwartungen und gelten als „zukunftsorientierte Aussagen“. Zukunftsgerichtete Aussagen unterliegen Risiken und Unsicherheiten, die dazu führen können, dass die tatsächlichen zukünftigen Ergebnisse von den Erwartungen abweichen.

Dies ist keine Empfehlung, kein Angebot und keine Aufforderung zum Kauf oder Verkauf von Finanzprodukten. Der Inhalt ist nicht als Angebot gedacht und sollte nicht zu Buchhaltungs-, Rechts- oder Steuerberatungszwecken herangezogen werden. Der Inhalt, einschließlich externer Datenquellen, gilt als zuverlässig, es werden jedoch keine Zusicherungen oder Gewährleistungen gegeben. Es wird keine Verantwortung oder Haftung für die Änderung, Berichtigung oder Aktualisierung der hierin enthaltenen Informationen übernommen.

Bitte beachten Sie, dass die Wertentwicklung in der Vergangenheit nicht als Indikator für die zukünftige Wertentwicklung angesehen werden sollte. Der Wert der auf dieser Website enthaltenen Anlagen und/oder Finanzinstrumente und die daraus erzielten Erträge können schwanken und die Anleger erhalten möglicherweise nicht den ursprünglich investierten Betrag zurück. Auch Währungsbewegungen können dazu führen, dass der Wert von Anlagen steigt oder fällt.

Diese Inhalte sind nicht für den Gebrauch durch US- Personen bestimmt. Sie können von Zweigstellen oder Filialen von Banken oder Versicherungsgesellschaften genutzt werden, die nach US-Bundesrecht oder US-Staatsrecht organisiert und/oder reguliert sind und im Namen von Nicht-US-Personen handeln oder Unterlagen an diese verteilen. Diese Unterlagen dürfen nicht an die Kunden dieser Zweigstellen oder Filialen oder an die breite Öffentlichkeit verteilt werden.

Erhalten Sie unsere neuesten Erkenntnisse und Veranstaltungshinweise direkt in Ihrem Posteingang

„*“ zeigt erforderliche Felder an