„Die erste Regel zur Erzielung des Kumulierungseffekts lautet: Unterbrich ihn nie unnötig“

Charlie Munger

Vorhersagen, so sagt man, sind schwer zu treffen, vor allem wenn sie sich auf die Zukunft beziehen.1 Und doch beschäftigt sich gerade das Investmentgeschäft mit Vorhersagen und deren offizieller klingenden Pendants, den Prognosen. Im Anlagemanagement kommt man nicht umhin, Vorhersagen zu machen. Und da dies nun einmal so ist, stellt sich die Frage, wie man die mit fehlerhaften Vorhersagen einhergehenden negativen Konsequenzen minimieren kann. Eine Möglichkeit ist, nur dann Entscheidungen zu treffen, wenn ein hoher Grad an Sicherheit bezüglich des Resultats besteht. Ein Beispiel hierfür ist der Erwerb von Qualitätswachstumstiteln, die strukturelle Wachstumstreiber und dauerhafte Wettbewerbsvorteile aufweisen. Bei ihnen sind wir uns ihrer Anlagevorteile wesentlich sicherer als beim Markt insgesamt. Eine weitere Möglichkeit besteht darin, die Anzahl der im Laufe einer Anlageinvestition getroffenen unnötigen Vorhersagen so gering wie möglich zu halten. Wir glauben, dass Timing-Strategien (Market Timing) die Hauptursache für solche unnötigen Vorhersagen sind.

Es ist allgemein anerkannt, dass die Gesamtrendite einer Aktie langfristig dem Ertragswachstum eines Unternehmens folgt. Diese Erkenntnis wurde bereits früher ausführlich von uns erörtert. Gleichsam bekannt ist, dass der Kursanstieg einer Aktie nicht absolut geradlinig verläuft. Es gibt Ausschläge nach oben und unten, bei denen sich der Markt eher wie Benjamin Grahams kurzfristige „Wahlmaschine“ und weniger wie seine langfristige „Waage“ verhält.2 Investoren, die versuchen, von diesen Auf- und Abschwüngen zu profitieren, versuchen, dem Markt einen Schritt voraus zu sein. Sie glauben, dass sie weniger verlieren (indem sie Abschwüngen zuvorkommen und sich entsprechend positionieren) und mehr verdienen (indem sie Aufschwüngen zuvorkommen und sich entsprechend positionieren) als der durchschnittliche Manager. In Wirklichkeit fallen sie dem Rezenzeffekt zum Opfer, indem sie auf kurzfristige Ereignisse überreagieren und damit lediglich Gelegenheiten schaffen, welche die Umwandlung von Erträgen in Kurssteigerungen unterbrechen.3 Häufig ignorieren sie vollkommen die Fundamentaldaten des Unternehmens (dessen langfristige Merkmale von der Krise oft gar nicht beeinflusst werden) und konzentrieren sich stattdessen darauf, die Marktpsychologie vorherzusagen, eine Praxis, die Studien zufolge den Renditen schadet.4

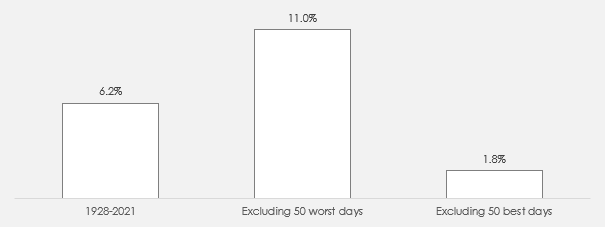

Aber wie sehr können Fehler bei der Timing-Strategie dem Investor schaden? Ziemlich viel, wie es scheint. Wenn wir die durchschnittliche jährliche Wachstumsrate des S&P 500-Index von Januar 19285 bis Januar 2021 betrachten, sehen wir, dass sie bei gesunden 6,2 % liegt. Wäre ein Investor in der Lage gewesen, mit seinem Timing jeweils richtig am Markt zu agieren und die schlechtesten 50 Tage zu vermeiden, hätte sich die Rendite auf 11,0 % erhöht. Ein beachtliches Ergebnis. Hätte er jedoch stattdessen die 50 besten Tage verpasst, wäre die Rendite auf 1,8 % gesunken.

Abbildung 1: Kursrenditen S&P 500-Index

Quelle: Standard & Poor’s

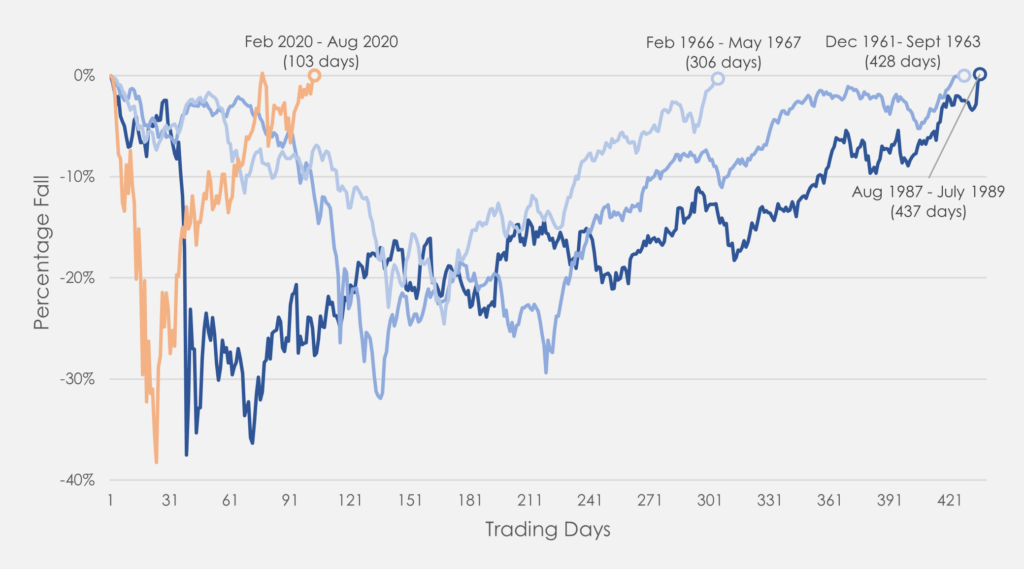

Aus dieser Erkenntnis ergeben sich zwei wichtige Schlussfolgerungen. Erstens, dass extreme Ereignisse einen grossen Einfluss auf die Renditen der Investoren haben, und zweitens, dass die richtige Positionierung vor solchen extremen Ereignissen hilfreich wäre. Aber ist es möglich, diese Extremereignisse erfolgreich zu erkennen und systematisch die 50 besten Tage mitzunehmen, die 50 schlechtesten dagegen zu vermeiden? Der Aktienmarkt scheint das nicht zu glauben, nimmt man die Volatilität im Umfeld von Extremereignissen als Massstab. Die Covid-19-Pandemie war ein typisches Beispiel: Die schnellste Börsentalfahrt der Geschichte überraschte die Investoren, die im Markt waren, gefolgt von der schnellsten Erholung der Geschichte, die die abverkaufenden Investoren kalt erwischte.

Abbildung 2: Wichtigste 4 Crash- und Erholungsereignisse des S&P 500 Index

Quelle: Standard & Poor’s

Mit einer Timing-Strategie höhere Renditen zu erzielen ist nicht nur schwierig, sondern die akademische Forschung hat auch gezeigt, dass sie sich negativ auf die Renditen auswirkt. Studien deuten darauf hin, dass zwischen Managern, die Market Timing anwenden, und solchen, die dies nicht tun, eine negative Performancelücke von -0,05 bis -0,13 % pro Monat besteht.6 Wenn dies zutrifft, kann man mit Market Timing wenig gewinnen und viel verlieren.

Langfristige Buy-and-Hold-Strategien hingegen profitieren sowohl von der kontinuierlichen Wertsteigerung des Unternehmens als auch von Verbesserungen des Risikoprofils der Anlage. Der langfristig denkende Investor kann es sich leisten, Unternehmen zu kaufen, die für den kurzfristigen Investor zu teuer wären, denn je länger die Aktie gehalten wird, desto wahrscheinlicher ist es, dass die starken Erträge dazu beitragen, dass sie in die Bewertung hineinwächst.

Als Investoren ist es unsere Aufgabe, Anlagen aufzutun, bei denen die Chancen zu unseren Gunsten stehen. Ein Weg, um diese Chancen zu verbessern, führt über unsere Anlagephilosophie des Qualitätswachstums. Diese hilft uns, Unternehmen zu finden, die im Laufe der Zeit nachhaltig wachsen können. Ein weiteres Element ist unsere langfristige Haltestrategie. Haben wir Wertpapiere gefunden, die Erträge zu attraktiven Zuwachsraten erwirtschaften können, unterbrechen wir diesen Kumulierungseffekt nicht unnötig.

M. Faherty,

31 August 2023

Es handelt sich hierbei um eine Marketing-Kommunikation / Finanzwerbung, die ausschließlich Informationszwecken dient. Jegliche Prognosen, Meinungen, Ziele, Strategien, Ausblicke und/oder Schätzungen und Erwartungen oder andere nicht-historische Kommentare, die in diesem Dokument enthalten sind oder darin zum Ausdruck kommen, basieren ausschließlich auf aktuellen Prognosen, Meinungen und/oder Schätzungen und Erwartungen und gelten als „zukunftsorientierte Aussagen“. Zukunftsgerichtete Aussagen unterliegen Risiken und Unsicherheiten, die dazu führen können, dass die tatsächlichen zukünftigen Ergebnisse von den Erwartungen abweichen.

Dies ist keine Empfehlung, kein Angebot und keine Aufforderung zum Kauf oder Verkauf von Finanzprodukten. Der Inhalt ist nicht als Angebot gedacht und sollte nicht zu Buchhaltungs-, Rechts- oder Steuerberatungszwecken herangezogen werden. Der Inhalt, einschließlich externer Datenquellen, gilt als zuverlässig, es werden jedoch keine Zusicherungen oder Gewährleistungen gegeben. Es wird keine Verantwortung oder Haftung für die Änderung, Berichtigung oder Aktualisierung der hierin enthaltenen Informationen übernommen.

Bitte beachten Sie, dass die Wertentwicklung in der Vergangenheit nicht als Indikator für die zukünftige Wertentwicklung angesehen werden sollte. Der Wert der auf dieser Website enthaltenen Anlagen und/oder Finanzinstrumente und die daraus erzielten Erträge können schwanken und die Anleger erhalten möglicherweise nicht den ursprünglich investierten Betrag zurück. Auch Währungsbewegungen können dazu führen, dass der Wert von Anlagen steigt oder fällt.

Diese Inhalte sind nicht für den Gebrauch durch US- Personen bestimmt. Sie können von Zweigstellen oder Filialen von Banken oder Versicherungsgesellschaften genutzt werden, die nach US-Bundesrecht oder US-Staatsrecht organisiert und/oder reguliert sind und im Namen von Nicht-US-Personen handeln oder Unterlagen an diese verteilen. Diese Unterlagen dürfen nicht an die Kunden dieser Zweigstellen oder Filialen oder an die breite Öffentlichkeit verteilt werden.

1Ein Zitat, das häufig dem Schriftsteller Mark Twain, den Philosophen Yogi Berra und Nostradamus, dem Physiker Niels Bohr, dem Dichter Piet Hein und dem Filmproduzenten Samuel Goldwyn (von den berühmten Metro Goldwyn Mayer-Studios) zugeschrieben wird. Nach dem Stand des Jahres 2007 ist der genaue Ursprung unbekannt.

2Graham, B., The Intelligent Investor (1949).

3Dieses Thema wird in der akademischen Literatur ausführlich behandelt und geht auf die bahnbrechende Arbeit von De Bondt und Thaler (der als Vater der Verhaltensökonomie gilt) zurück. Die Autoren stellten fest, dass Investoren dazu neigen, aktuelle Informationen über- und aktuelle Leitzinsdaten unterzugewichten. De Bondt, W.F.M. und Thaler, R.H. (1985), „Does the Stock Market Overreact?“ Journal of Finance, S. 793-805.

4Bailey u. a. fanden heraus, dass verhaltensbeeinflusste Investoren in der Regel schlechte Entscheidungen in Bezug auf Fondsstil und -kosten, Handelsfrequenz und Timing treffen, was zu einer schlechteren Performance führt. Bailey, W., Kumar, A., und Ng, D. (2011), „Behavioral biases of mutual fund investors“, Journal of Financial Economics, 102 (1), S. 1-27.

5Für den Index gibt es Daten ab dem 3. Januar 1928. 6Mithilfe der Cashflows auf Ebene der einzelnen Fonds hat der Autor die dollargewichtete mit der zeitgewichteten Rendite verglichen und ist für alle untersuchten Fonds zu einem statistisch signifikanten und vor allem negativen Ergebnis gelangt. Noch schlimmer, er kam zu der Schlussfolgerung, dass die „Lücken unabhängig von der Anlagekategorie oder der vom Fondsmanager angegebenen Anlagestrategie negativ bleiben“. Cagnazzo, Alberto, Market-Timing Performance of Mutual Fund Investors in Emerging Markets (10. April 2020). Abrufbar bei SSRN: https://papers.ssrn.com/sol3/papers.cfm?abstract_id=3364879

Erhalten Sie unsere neuesten Erkenntnisse und Veranstaltungshinweise direkt in Ihrem Posteingang

„*“ zeigt erforderliche Felder an